Vous vous souvenez de cette sensation au creux de l’estomac lorsque vous devez discuter de votre tarif avec un nouveau client ? Cette appréhension mêlée d’excitation qui accompagne chaque nouvelle mission ? Nous comprenons parfaitement cette émotion, car elle fait partie intégrante du parcours de tout consultant indépendant.

Le portage salarial est devenu bien plus qu’une simple solution administrative. Il représente cet équilibre précieux entre l’autonomie que vous chérissez et la sécurité dont vous avez besoin. Pour les consultants comme vous, cette formule offre un cadre rassurant tout en préservant votre liberté professionnelle.

Pourtant, la négociation dans ce contexte spécifique peut sembler complexe. Elle implique non seulement votre relation avec le client final, mais aussi celle avec votre société de portage. Cette dynamique à trois acteurs nécessite une approche particulière, où chaque discussion devient l’occasion de construire des partenariats durables.

Nous vous accompagnons pour transformer ces moments de tension en opportunités de croissance. La préparation méthodique représente 80% du succès dans toute démarche de négociation. Avec les bonnes approches, même les consultants débutants peuvent obtenir des résultats satisfaisants dès leur première expérience en portage salarial.

Points clés à retenir

- Le portage salarial combine indépendance professionnelle et sécurité du statut salarié

- La négociation implique trois acteurs : consultant, société de portage et client final

- Une préparation rigoureuse est essentielle pour réussir vos discussions tarifaires

- La négociation en portage diffère des autres formes d’activité indépendante

- L’objectif est d’établir un partenariat équilibré bénéfique pour toutes les parties

- Les techniques appropriées permettent d’obtenir des résultats satisfaisants rapidement

- La négociation constructive favorise des relations professionnelles durables

Introduction et Contexte du Portage Salarial

Dans le paysage professionnel actuel, le portage salarial s’impose comme un dispositif stratégique pour concilier autonomie et sécurité. Ce système offre aux consultants un cadre professionnel complet qui transforme leur approche du travail indépendant.

Définir le portage salarial

Le portage salarial fonctionne selon un modèle tripartite unique. Le consultant exerce son activité auprès des clients finaux tandis qu’une société de portage gère l’ensemble des aspects administratifs et juridiques.

Cette collaboration présente des avantages significatifs. La gestion administrative inclut la facturation, les déclarations sociales et la paie. Le consultant bénéficie ainsi d’une protection sociale complète.

| Aspect | Freelance Traditionnel | Portage Salarial |

|---|---|---|

| Statut juridique | Indépendant seul | Salarié porté |

| Protection sociale | À charge du consultant | Complète et gérée |

| Administration | Gestion personnelle | Délégation totale |

| Sécurité financière | Variable selon missions | Cadre sécurisé |

Pourquoi la négociation est cruciale

La discussion des conditions détermine directement votre rémunération et les services associés. Chaque élément contractualisé influence votre expérience professionnelle à long terme.

Une compréhension fine du système permet d’identifier les points négociables. Cette connaissance préalable constitue la base d’une relation équilibrée avec votre société de portage.

Fondamentaux du Portage Salarial

Avant d’aborder les aspects stratégiques, penchons-nous sur l’architecture du système. Le portage salarial repose sur une collaboration tripartite où chaque intervenant possède des responsabilités distinctes.

Principes et définition

Ce dispositif fonctionne grâce à trois acteurs interdépendants. Le consultant apporte son expertise métier au client final. La société portage gère l’ensemble des aspects administratifs et juridiques.

Le client final bénéficie ainsi d’une expertise pointue sans les contraintes du recrutement traditionnel. Cette répartition claire des rôles constitue la base du système.

Les acteurs du système

Chaque partie joue un rôle crucial dans le succès de la mission :

- Le consultant se concentre exclusivement sur son expertise et la satisfaction client

- La société portage assure la protection juridique, sociale et financière

- Le client final accède à des compétences spécialisées pour ses projets spécifiques

Cette structure est encadrée par la convention collective des entreprises de portage salarial. Ce cadre juridique offre une sécurité essentielle à tous les intervenants.

Comprendre ces fondamentaux vous permet d’identifier les leviers de discussion pertinents. Cette connaissance est indispensable pour construire des relations équilibrées.

Les Enjeux de la Négociation en Portage Salarial

Votre capacité à distinguer les éléments modifiables des contraintes fixes optimise vos résultats. Cette distinction fondamentale détermine votre marge de manœuvre dans chaque discussion.

Le système offre une flexibilité remarquable, mais nécessite une compréhension précise de ce qui peut être ajusté. Cette connaissance préalable évite les malentendus et renforce votre position.

Éléments négociables vs non-négociables

Certains aspects du contrat présentent une marge de discussion significative. Votre taux journalier, la durée de la mission et les conditions de paiement font partie des points modifiables.

Les services complémentaires peuvent également faire l’objet d’ajustements. Certains frais de gestion peuvent être adaptés selon votre volume d’activité.

| Éléments négociables | Éléments non-négociables | Impact sur la valeur |

|---|---|---|

| Taux journalier moyen (TJM) | Cotisations sociales obligatoires | Direct sur rémunération |

| Durée du contrat | Obligations légales de base | Stabilité à long terme |

| Conditions de paiement | Frais de gestion minimaux | Trésorerie et prévisibilité |

| Services supplémentaires | Cadre réglementaire | Qualité de l’accompagnement |

Impact sur la rémunération

Une variation de 10% dans votre TJM influence jusqu’à 25% votre revenu annuel. Cette proportion démontre l’importance stratégique de chaque discussion.

Votre approche des tarifs doit être réfléchie et préparée. Elle définit non seulement votre niveau de vie mais aussi la valeur perçue de votre expertise.

Nous vous accompagnons pour transformer ces enjeux en opportunités concrètes. Votre réussite dépend d’une compréhension claire des mécanismes en jeu.

Préparer sa Négociation : Analyse et Positionnement

Une négociation réussie ne s’improvise pas, elle se construit patiemment par une préparation rigoureuse. Cette étape fondamentale vous permet d’aborder les discussions avec sérénité et une vision claire de vos objectifs.

Nous vous accompagnons pour transformer cette phase en un investissement stratégique. Un consultant bien informé dispose d’arguments solides et multiplie ses chances de succès.

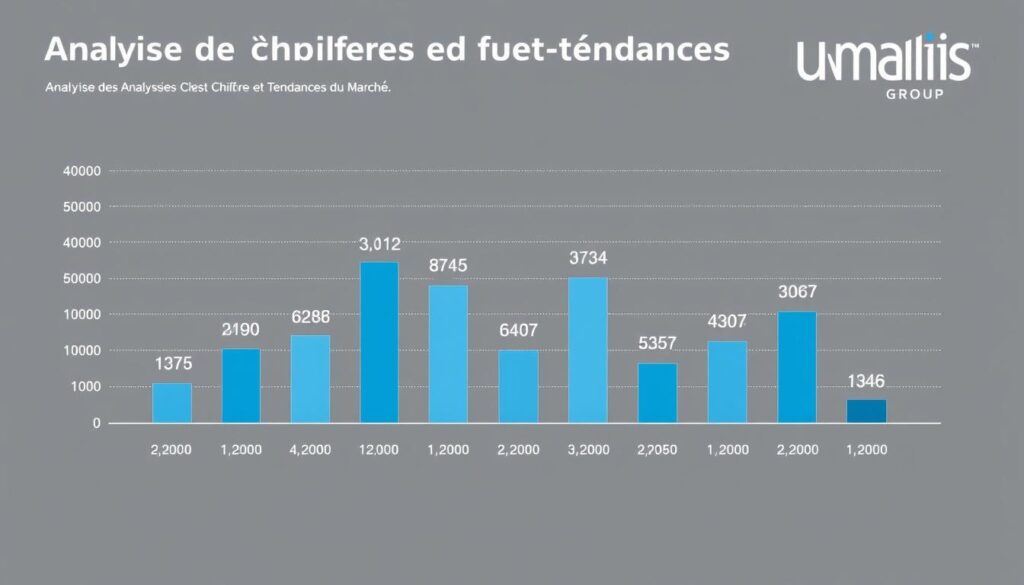

Analyse de marché et du secteur

Avant toute discussion, une analyse approfondie de votre secteur d’activité est indispensable. Elle vous aide à comprendre les tendances actuelles et les besoins des clients.

La connaissance des tarifs pratiqués par des consultants au profil similaire est cruciale. Consultez les baromètres de missions et échangez avec d’autres professionnels.

Cette collecte de données fiables vous permet de positionner votre offre de manière réaliste et compétitive. Vous évitez ainsi les écueils d’une tarification inadaptée.

Évaluation de ses compétences et expériences

L’objectivité est de mise pour évaluer vos compétences et votre expérience. Identifiez vos forces distinctives et vos réalisations concrètes.

Préparez un inventaire détaillé de votre expertise. Certifications, succès passés et témoignages clients constituent des preuves tangibles de votre valeur ajoutée.

| Élément à Évaluer | Sources d’Information | Impact sur la Négociation |

|---|---|---|

| Tarifs du marché | Baromètres, plateformes, réseaux | Positionnement réaliste |

| Spécificités du secteur | Études, rapports, veille | Adaptation de l’offre |

| Niveau d’expérience | CV, réalisations, feedback | Justification du tarif |

| Compétences rares | Certifications, formations | Argumentation premium |

Cette préparation minutieuse, effectuée avant les échanges, vous donne la confiance nécessaire pour négocier avec assurance. Elle représente un investissement en temps déterminant pour votre réussite en portage salarial.

Comment maîtriser les techniques de négociation en portage salarial

Votre manière d’aborder les échanges détermine directement l’issue de vos discussions contractuelles. Cette étape cruciale demande une réflexion approfondie sur votre stratégie de communication.

Techniques et stratégies de communication

Une communication efficace constitue le fondement de toute négociation réussie. Elle implique l’écoute active et la formulation précise de vos attentes.

Cette approche permet d’établir une compréhension mutuelle avec votre interlocuteur. Elle évite les malentendus et identifie les zones de convergence potentielles.

L’approche collaborative versus compétitive

Le choix entre ces deux philosophies influence profondément votre relation professionnelle. Chaque méthode présente des avantages spécifiques selon le contexte.

| Aspect | Approche Collaborative | Approche Compétitive |

|---|---|---|

| Objectif principal | Solutions mutuellement bénéfiques | Maximisation des gains immédiats |

| Impact relationnel | Partenaire durable | Transaction ponctuelle |

| Flexibilité | Adaptation aux besoins communs | Position ferme sur les termes |

| Recommandation | Idéale pour le portage salarial | Contextes spécifiques uniquement |

Nous privilégions généralement l’approche collaborative dans le cadre du portage. Elle favorise une relation de confiance avec votre société de portage.

Cela peut sembler complexe initialement, mais la pratique rend ces techniques naturelles. Votre aisance dans la négociation s’améliorera progressivement.

Déterminer et Négocier son Taux Journalier

La fixation de votre tarif journalier représente un moment déterminant pour votre activité. Cette décision influence directement votre rémunération et la perception de votre expertise auprès des clients.

Nous vous guidons dans cette étape cruciale pour établir des tarifs équilibrés. Votre TJM doit couvrir l’ensemble des charges tout en restant compétitif sur le marché.

Méthodologie de calcul du taux optimal

Le calcul commence par votre objectif de revenu net mensuel. Prenez en compte les jours travaillés, les charges sociales et les frais de gestion.

Par exemple, pour atteindre 3 000 € nets avec 20 jours mensuels, un TJM autour de 300 € s’avère nécessaire. Cette base inclut déjà les cotisations et les périodes d’intermission.

Définissez trois niveaux de tarifs stratégiques : plancher, cible et affiché. Cette approche vous offre une marge de manœuvre lors des discussions.

Gestion des objections et justification du tarif

Face aux réticences des clients, préparez des arguments solides. Mettez en avant vos compétences spécifiques et les bénéfices concrets de votre intervention.

Pour une objection sur le prix, répondez avec assurance : « Ce tarif intègre la qualité garantie et ma disponibilité complète pour votre mission« . Cette justification met en lumière votre valeur ajoutée.

Votre expertise en portage salarial devient un atout dans ces échanges. Vous démontrez ainsi une compréhension approfondie du cadre professionnel.

Nous vous accompagnons pour transformer chaque objection en opportunité de valorisation. Votre TJM reflète votre expertise et la qualité de votre accompagnement.

Négociation des Aspects Contractuels

Votre contrat constitue la pierre angulaire de votre relation professionnelle tripartite. Ce document formalise les engagements entre vous, la société de portage salarial et le client final. Chaque clause doit être examinée avec attention pour protéger vos intérêts.

Clauses importantes et garanties à obtenir

Le contrat portage engage trois signataires avec des responsabilités distinctes. Nous vous conseillons de négocier particulièrement la durée, les conditions de renouvellement et les modalités de résiliation.

Les frais de gestion représentent une composante essentielle de votre accord. Ces coûts couvrent les services administratifs comme la facturation et l’accompagnement juridique. Clarifiez précisément ce qui est inclus dans ces frais.

Conditions de paiement et délais

La fréquence de versement de votre salaire mérite une attention particulière. Négociez des délais raisonnables entre la facturation client et votre rémunération. Des avances peuvent être envisagées selon votre situation.

Nous recommandons d’inclure des garanties contre les retards de paiement. Des clauses de confidentialité et de non-concurrence protègent également votre activité. Votre sécurité juridique dépend de ces protections contractuelles.

Exigez un document écrit détaillant tous les engagements verbaux. Cette formalisation évite les malentendus ultérieurs. Relisez attentivement chaque point avant signature.

Négocier avec les Sociétés de Portage Salarial

Choisir votre partenaire administratif représente une décision stratégique pour votre activité. Cette sélection influence directement votre quotidien professionnel et votre sérénité.

Nous vous accompagnons dans cette démarche essentielle. Une préparation méthodique vous permet d’identifier la société de portage la plus adaptée à vos besoins spécifiques.

Critères de sélection et comparaison des offres

Commencez par analyser plusieurs sociétés portage. Visitez leurs sites internet et explorez les services proposés.

Consultez attentivement les témoignages d’autres consultants. Ces retours d’expérience offrent des données précieuses sur la réactivité et la fiabilité.

Comparez objectivement les offres sur plusieurs points essentiels. Les frais de gestion, les services inclus et les options complémentaires constituent des éléments déterminants.

| Critère de comparaison | Importance | Question à poser |

|---|---|---|

| Taux des frais de gestion | Impact direct sur la rémunération | Existe-t-il une grille dégressive ? |

| Services inclus de base | Qualité de l’accompagnement | L’assurance RC est-elle comprise ? |

| Modalités de sortie | Flexibilité du partenariat | Quel est le préavis de résiliation ? |

Cette analyse comparative vous révèle les leviers de discussion possibles. Vous pouvez négocier une réduction des frais gestion ou l’ajout de services spécifiques.

Mettez en avant vos points forts pour renforcer votre position. Votre expertise et votre réseau constituent des atouts majeurs dans ces échanges.

Les témoignages authentiques guident votre choix final. Ils vous aident à construire un partenariat équilibré pour votre activité en portage.

Négocier face aux Clients

L’art de convaincre un client repose sur une présentation claire de votre statut unique. Cette étape déterminante influence directement votre capacité à développer activité dans le cadre du portage salarial.

Présenter son statut et valoriser son expertise

Expliquez avec transparence comment le portage vous permet de vous concentrer pleinement sur chaque mission. Soulignez les bénéfices concrets pour le client : simplicité administrative et sécurité juridique garantie.

Valorisez systématiquement votre expertise en partageant des exemples concrets de réussites. Ces témoignages tangibles démontrent votre valeur ajoutée pour leurs projets stratégiques.

Adapter son discours commercial

Étudiez préalablement le secteur et les besoins spécifiques de chaque client. Cette préparation vous permet de personnaliser votre approche et d’aligner votre offre sur leurs attentes réelles.

Anticipez les objections concernant votre statut ou vos tarifs. Préparez des réponses factuelles qui mettent en avant les avantages d’une collaboration sur le long terme.

Nous vous accompagnons pour établir des relations professionnelles durables. Chaque client satisfait devient un ambassadeur de votre expertise, contribuant au succès de votre activité.

Astuces et Techniques de Persuasion

La capacité à trouver des terrains d’entente créatifs distingue les consultants expérimentés. Nous vous accompagnons pour développer cette approche qui transforme les discussions en opportunités mutuellement bénéfiques.

Votre manière d’aborder chaque échange influence directement son issue. Les techniques appropriées peuvent être appliquées avec souplesse selon le contexte.

L’art du compromis stratégique

Savoir identifier les points sur lesquels vous pouvez flexibiliser sans compromettre vos objectifs essentiels représente une compétence clé. Cette approche stratégique favorise des relations durables.

Préparez à l’avance plusieurs options de repli. Cela peut vous permettre de maintenir le dialogue tout en protégeant vos intérêts fondamentaux.

| Type de compromis | Avantages | Application pratique |

|---|---|---|

| Concession temporaire | Maintient la relation | Révision clause après essai |

| Échange de services | Valeur équivalente | Formation contre réduction frais |

| Solution alternative | Satisfaction mutuelle | Paiement échelonné proposé |

Une négociation réussie en portage salarial repose sur cette recherche d’équilibre. Vos partenaires apprécient cette approche constructive qui sert tous les intérêts.

Erreurs Fréquentes à Éviter en Négociation

Identifier les écueils courants représente une étape cruciale pour tout consultant. Ces pièges peuvent compromettre votre rémunération et votre développement professionnel à long terme.

Nous vous accompagnons pour reconnaître et contourner ces obstacles. Une préparation attentive vous permet d’aborder chaque négociation avec confiance.

Comportements contre-productifs

Certaines attitudes nuisent à l’efficacité de vos discussions. L’agressivité excessive détériore la relation, tandis que la passivité vous fait accepter des conditions défavorables.

Le manque de préparation constitue l’erreur la plus fréquente. Les consultants non préparés se retrouvent vulnérables face aux objections.

Adoptez plutôt une manière collaborative. Cette approche cherche des solutions mutuellement bénéfiques, créant une base solide pour des relations durables.

Comment rectifier une négociation qui dérape

Lorsqu’une discussion commence à déraper, restez calme et recentrez-la sur les objectifs initiaux. Cette étape critique nécessite parfois une pause pour retrouver la sérénité.

Préparez à l’avance des stratégies de repli pour gérer les imprévus. Définissez vos limites absolues et identifiez des alternatives acceptables.

Par exemple, face à un tarif sous votre seuil de rentabilité, refusez poliment en expliquant votre manière de calculer. Cette attitude démontre votre professionnalisme.

Les échecs en négociation offrent des opportunités d’apprentissage précieuses. Analysez ce qui n’a pas fonctionné pour ajuster votre approche dans votre projet de développer activité en portage.

Conclusion

Ce guide vous a accompagné pas à pas dans la découverte des stratégies gagnantes pour votre développer activité professionnelle. Vous possédez maintenant les outils nécessaires pour aborder chaque discussion avec assurance et professionnalisme.

La négociation réussie repose sur une approche méthodique et une compréhension fine du cadre du portage. Les consultants qui appliquent ces principes construisent des partenariats solides pour chaque mission.

Nous vous encourageons à intégrer ces apprentissages dans votre pratique quotidienne. Cette expertise transforme le portage salarial en véritable levier pour développer activité sur le long terme.

Votre activité professionnelle mérite des conditions équitables. Avec ces connaissances, vous êtes prêt à bâtir une carrière épanouissante et durable.

FAQ

Quels sont les principaux avantages du portage salarial pour un consultant indépendant ?

Le portage salarial offre une sécurité administrative et sociale complète. Vous bénéficiez du statut de salarié tout en développant votre activité en toute indépendance. La gestion des tâches administratives, comme la facturation ou le suivi des paiements, est assurée par la société de portage, vous permettant de vous concentrer sur vos missions et vos clients.

Comment bien préparer une négociation de contrat en portage salarial ?

Une préparation rigoureuse est essentielle. Analysez votre marché, évaluez précisément vos compétences et votre expertise. Définissez clairement vos besoins et fixez des objectifs concrets pour votre rémunération et les conditions de votre mission. Cette étape vous permettra d’aborder la discussion avec des arguments solides et une stratégie claire.

Quels éléments sont généralement négociables dans un contrat de portage ?

Plusieurs points peuvent être ajustés. Les tarifs pratiqués, les conditions de paiement (délais, acomptes) et certaines clauses contractuelles spécifiques sont souvent discutables. La répartition des frais de gestion ou les modalités de fin de mission sont également des aspects sur lesquels il est possible de trouver un accord mutuellement bénéfique.

Comment justifier mes tarifs auprès d’un client potentiel ?

Mettez en avant la valeur ajoutée que vous apportez. Présentez votre expérience, votre expertise sectorielle et les résultats concrets que vous pouvez délivrer. Utilisez des données et des témoignages si possible pour étayer votre proposition. Une communication claire sur les bénéfices pour le client rend votre tarification légitime et justifiée.

Que faire si une négociation avec une société de portage semble bloquée ?

Il est important de maintenir une communication ouverte. Cherchez à comprendre les points de blocage et proposez des options alternatives ou des compromis stratégiques. Si désaccord persiste sur des éléments fondamentaux, évaluez si les conditions proposées correspondent à vos objectifs à long terme. Comparer les offres de différentes sociétés de portage salarial peut aussi vous donner des leviers supplémentaires.